728x90

Attention

- 최근 국제유가가 상승 후 하락 전환하여 석유기업들의 주가 하락이 진행중으로,

유가의 반등 기회에 Exposure하기에도 적절한 시기라고 판단 - Exxon Mobil은 과거 세계 시총 1위였던 적이 있을만큼 대표적인 거대 석유기업으로,

- 유구한 역사를 가지고 있고 Upstream/Downstream/Chemical 등 석유산업의 강력한 Value Chain을 구축하여

유가 하락 시에도 회사 존폐의 위기를 겪진 않을 것으로 판단 - 시세 차익에 대한 기대로 있으나, 안정적인 배당지급이 더욱 매력적

- '21년 2분기 실적까지 포함하여 분석, '21년 추정은 상반기 실적을 하반기에도 적용하여 대충 계산

- 미국 국민들의 대표적인 노후 연금 배당 주식으로 "사회적 책임"에 입각하여 배당 규모를 줄이지 않는다는 경영진의 표현도 있었음

History Review

- Upstream 수익비중이 높아 유가/실적의 Correlation이 매우 높음

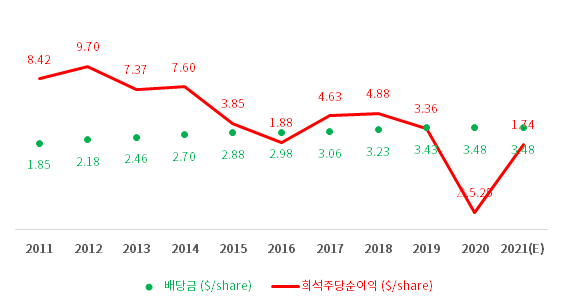

- 최근 10년 간 2배 가까이 꾸준히 배당 규모를 늘려옴 (물론 아~~주 오래 전부터도 꾸준히...)

- 특히 '20년 유가가 낮아 큰 폭의 적자가 났음에도 배당 유지

- '20년에서 '21년으로 넘어오는 기간에는 배당 규모 유지

- 최근 1년 간 $30~$65 사이에서 주가 움직임, 작성일 현재 $53 수준

2Q 2021 Results

- Upstream과 Chemical에서 실적 견인

- Downstream의 적자 소폭 개선

- '20년 4분기에 큰 폭의 적자 발생, 자산처분 또는 손상차손(Impairment loss)의 반영으로 판단

어떤 쪽이든 미래 실적에 대한 부담을 덜어줌. 긍정적 - US 자산의 실적 개선 효과가 높은 것은 유가 민감도가 높은 자산이 집중되어서라고 판단됨

- '21년부터 큰 폭으로 Upstream 흑자 전환

- Downstream 적자 상태는 지속중이며 뚜렷한 개선은 미진

- Chemical은 유가 민감도가 낮아 지속 이익 창출했으며 2분기 실적 호조

Snapshot

Conclusion

- 시가총액: $225B @ $53/share < '21.2분기말 이익잉여금: $384B

- 이익잉여금보다 시가총액이 작은 저평가 구간

- 실적 회복과 유가 상승이 겹치면 완만한 주가 상승이 가능해보임

- 평단가 $50이라면 CAGR 3%만 적용하더라도 5년 뒤 세전 배당수익률 8.1% 기대 가능

- $50불 이하에서 물량 확대를 위해 적극 매수

※ 본인 보유 종목에 대한 분석입니다.

반응형